在数字金融全面升级的时代背景下,企业对风险管控的依赖程度已经越来越高了。传统的人工风控的手段已经无法应对日益复杂和多元的欺诈和信贷风险。此时,基于大数据、人工智能与互联网技术构建的智能风控系统,自然而然成为企业实现高效、精准风控的关键工具。

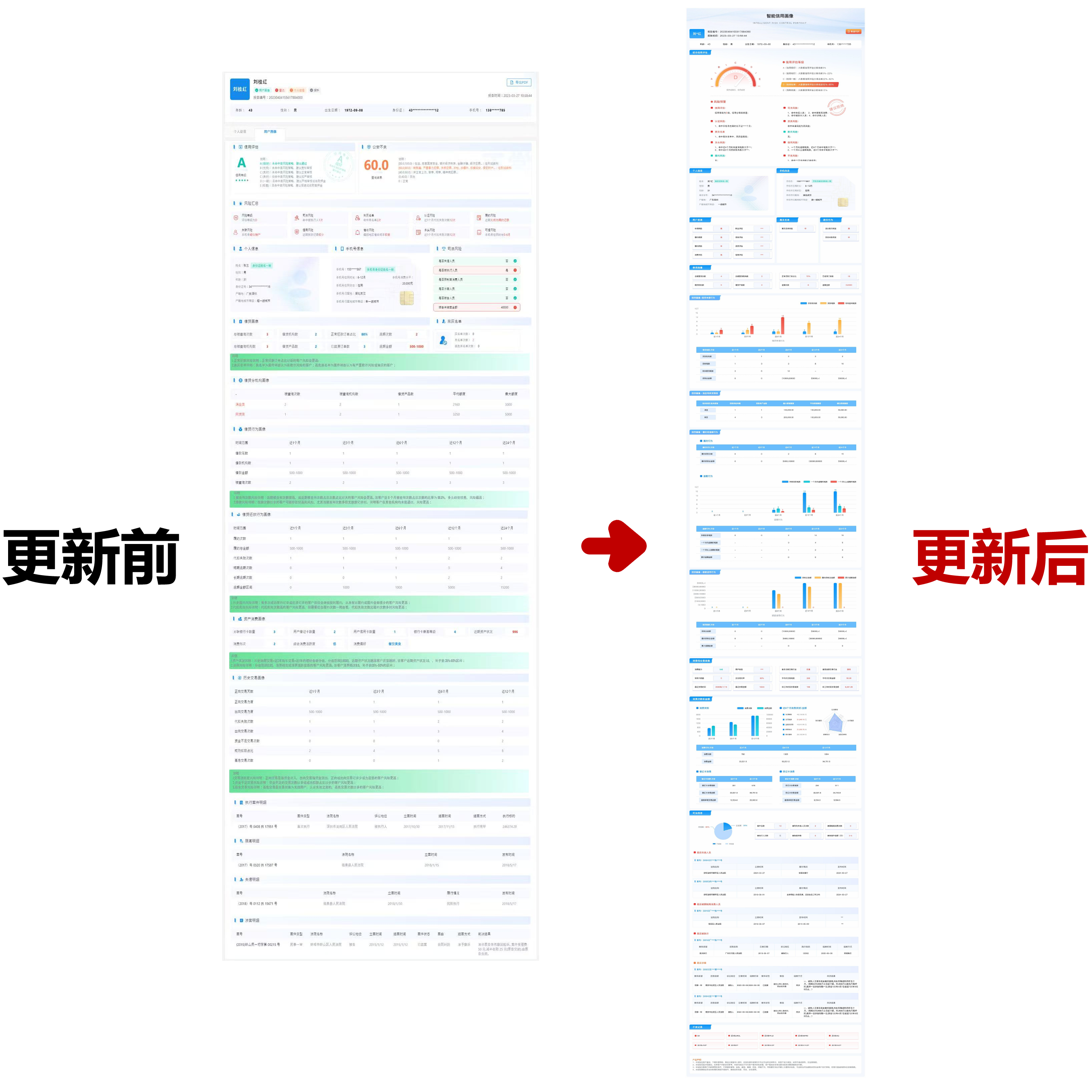

作为专注于金融科技解决方案的服务商,点汇云科通过其自主研发的智能风控系统(如:点金查、用户画像),正在为中小金融机构和B端客户提供一站式、多维度、实时性的智能风险识别与管控服务。

什么是智能风控系统?

智能风控系统是一个整合了大数据分析、AI算法、实时计算以及自动决策技术的风险控制管理平台,通常由下面几个核心功能模块组成:

- 1、数据采集与处理:从各类渠道实时采集用户行为数据、第三方数据、公开数据等,并进行系统化的处理;

- 2、模型构建和策略引擎:智能风控系统基于历史数据与行业规则构建风控模型,设置了业务审批、授信规则;

- 3、风险评估和策略执行:在业务触发点自动调用评分模型,完成风险等级判断与决策输出;

- 4、反馈机制和持续优化:通过闭环反馈持续调整模型参数,实现策略动态更新与风险自学习。

点汇云科的智能化风控系统正是围绕了以上功能模块,结合了不同行业场景需求,打造出的一套针对于金融机构或类金融机构的贷前、贷中、贷后及营销全流程的智能风控解决方案。

点汇云科智能风控系统的能力特色

基于多年的深耕于金融服务经验和技术的积累,点汇云科将风控系统和展业过程中的实际业务场景深度融合,实现了以下几个功能模块的能力:

- 1、全维度信息分析:整合个人或企业的诉讼、征信、财务行为、房产、车辆维保等多类信息,生成结构化报告,提升评估效率;

- 2、风险测评和用户画像的建模:基于客户行为数据与外部数据源,自动生成用户画像模型,辅助授信与运营判断;

- 3、多行业适配的能力:无论是小贷、融资租赁、消费金融,或者是线上电商平台,点汇云科的风控系统都可以快速配置、灵活部署;

- 4、全生命周期风控闭环:从业务的申请到贷后的跟踪、或是逾期管理,系统都可以实现风险的事前识别、事中拦截、以及事后追溯。

智能风控系统的典型应用场景

从贷前到贷后风险管理 企业可通过风控系统在申请、授信调查、审批、放款审核、贷后监控等节点精准识别风险用户,防范潜在信用风险。

构建反欺诈机制 在用户登录、注册、支付、活动、交易等全流程中布控风控因子,系统可识别异常行为并自动阻断风险事件,形成实时响应的反欺诈体系。

前置化风险控制 企业可在客户获客阶段即注入风控机制,对接“点金查”等信息服务工具,提前排查潜在风险客户,降低后续业务成本。

点汇云科风控系统的解决方案模块

- 大数据风控平台:基于分布式数据架构,实现高并发、高容量的数据接入与实时风险分析。

- 智能风控中台:整合打通了数据的采集、筛选、特征处理、建模以及规则引擎模块,为机构的各个部门提供实时、统一的风控管理服务支持。

- 灵活的系统架构:支持秒级的审核和自定义的策略配置,能够满足不同金融场景下复杂的审批需求。

- 风险预警系统:能够根据客户的不同属性、产品不同的类型构建出不同风险预警模型,实现动态的风险提示。

- 交易反欺诈系统:可以识别跨设备登录、识别异常交易模式等行为,做到快速响应潜在欺诈风险,以防止资金的流失。

- 知识图谱与关联分析:系统可以通过数据标签化与图谱挖掘技术识别用户之间的隐性关系,辅助复杂的授信判断。

- 决策引擎模块:提供拖拽式的策略配置工具,展业过程中业务人员可以根据机构的运营情况快速调整规则,以实现策略响应的实时化。

随着金融业务正在不断的向线上进行迁移和场景化的演进,风险防控越来越重要了。而点汇云科的智能风控系统,正凭借强大的数据整合能力、模型驱动能力与灵活架构优势,在多个金融机构得到了落地应用和验证,可以有效帮助企业提升风控效率、降低风险成本。

未来,点汇云科将继续优化风控产品线,提升系统智能化水平,赋能更多金融与类金融企业构建高水平、可持续的风险控制能力。